En mi último libro, El Verdadero Crash: La Quiebra de EE.UU Que Se Viene - ¿Cómo salvarte a ti mismo y a tu país?, dedico un capítulo entero a los méritos del patrón oro histórico y a las razones para reinstalarlo. Lo que no mencioné y que pocos inversores notaron es que los bancos centrales ya están regresando al oro como el activo de refugio seguro.

Yo creo que este cambio de política, combinado con una continua inflación de las monedas occidentales, está creando un suelo estable para el precio del oro y un potencial de suba aún más brillante.

Un cambio estratégico

El retorno al patrón oro es sin lugar a dudas el producto de un plan estratégico, no sólo táctico, en la política global de los bancos centrales. Los bancos centrales del mundo desarrollado han dejado en conjunto de vender oro. Esto fue anunciado por su comportamiento durante la última década, cuando se vendió mucho menos oro que el que se les permitía en función de los acuerdos antidumping en el oro de los Bancos Centrales. Es evidente que la preocupación por el dumping en el oro no estaba en sintonía con la tendencia. Pero lo más importante es que los bancos centrales en los mercados emergentes han estado comprando oro en camiones.

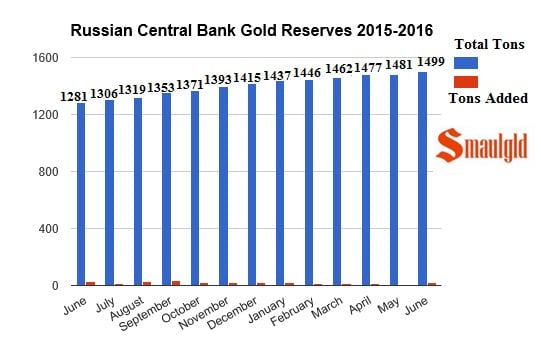

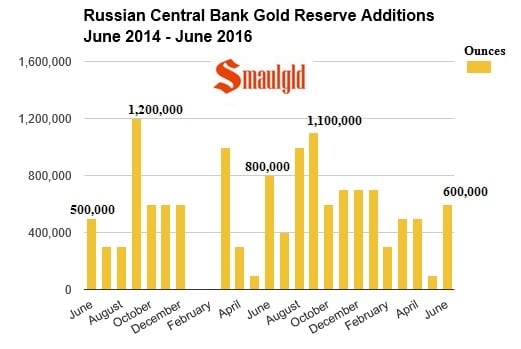

Desde la crisis financiera de 2008, países tan diversos como México, Filipinas, Tailandia, Kazajstán, Turquía, Ucrania, Rusia, Arabia Saudita y la India han liderado el camino de regreso hacia el oro como activo de reserva principal. Rusia sola ha añadido unas impresionantes 400 toneladas de oro a sus reservas, la mayor parte procedentes de compras a nivel interno. México ha añadido más de 120 toneladas, incluyendo 78 toneladas de una mega-compra en marzo de 2011. Las Filipinas han comprado más de 60 toneladas, con 32 toneladas entrando hace tan poco como en marzo de 2012. Tailandia ha añadido aproximadamente 60 toneladas, y Kazajstán apenas por debajo de las 30 toneladas. Turquía ha modificado su política de regulación a finales del año pasado para permitir que los bancos comerciales a que cuenten con el oro como parte de las exigencias en reservas, añadiendo más de 120 toneladas a sus reservas oficiales. Y las importaciones de lingotes hacia China continental a través de Hong Kong han llegado a máximos históricos.

Por último, los fieles aliados de EE.UU., Arabia Saudí y la India, en lo que de seguro va a dejar un sabor particularmente amargo en la boca de Washington, han ido añadiendo oro a sus reservas en cientos de toneladas.

En resumen, los gobiernos de los mercados emergentes reconocen que el orden monetario mundial está al borde de un reinicio. Estos mercados emergentes son los motores económicos del siglo 21, y están decididos a no verse afectados por el papel fiduciario de Occidente.

Desde una perspectiva amplia

La profundidad de esta nueva estrategia ha estado visible durante la corrección en los metales preciosos de los últimos meses. Los bancos centrales de los mercados emergentes han seguido siendo compradores agresivos. Esto es muy alcista. Como actores gubernamentales, los bancos centrales buscan estabilidad y previsibilidad. Cuando cambian de curso, lo hacen sólo deliberada y gradualmente, al igual que los portaaviones. Los bancos centrales occidentales han fijado un rumbo claro hacia la inflación, mientras que los bancos de los mercados emergentes están cambiando hacia una moneda sólida.

Las implicaciones aquí son enormes para los inversores privados. Ahora vemos a los mayores participantes del mercado comprando el metal amarillo de forma masiva en las caídas. Más aún, debido a que los bancos centrales disfrutan de un sustancial peso en el mercado del oro, sus decisiones de compra tienen un poderoso efecto sobre el precio. Los inversores institucionales están volviendo a ver a los metales preciosos como una "legítima" forma de inversión. Este este rizo de retroalimentación positiva lo que servirá para estabilizar al oro, al tiempo que re-emerge como un activo de reserva.

Es todavía el único

El oro sigue siendo la base de las reservas en los bancos centrales, incluso en un mundo dominado por las monedas fiduciarias. Al parecer, cuando se trata de un sistema monetario mundial basado en el papel, es más fácil decir que hacer. Los funcionarios gubernamentales de todo el mundo, pero especialmente en el mundo desarrollado, se han apresurado en llamar al oro un anacronismo - no apto para una economía moderna y globalizada. Sin embargo, estos mismos gobiernos nunca lo han aplicado a sí mismos vendiendo sus tenencias, o para el caso, entregando al menos una fracción sustancial de las mismas. Aquellos que han pedido con mayor fuerza, de hecho, se comportaron de manera más conservadora.

EE.UU., que cuenta con la friolera de 75% de sus reservas en oro, y los países de Europa Occidental, los cuales tienen un promedio de aproximadamente el 64% de sus reservas en oro, parecen creer que nadie debe poseer oro - ¡excepto ellos! No debería sorprender a nadie que los bancos centrales de los mercados emergentes hayan detectado la doble moral. A medida que avanzan económicamente, estos países están menos propensas a hacer lo que Washington dice que está bien y más propensos a pensar por sí mismos. Y con un promedio de menos del 20 por ciento de sus reservas en oro, es obvio que saben que les falta algo para ponerse al día.

Detrás de las cortinas de humo entonces, los bancos centrales del mundo desarrollado son acaparadores. Los bancos centrales de los mercados emergentes son buscadores. Significativamente, nadie está vendiendo, sólo comprando.

La fantasía fiduciaria se encuentra con la realidad

¿Qué está causando el regreso de la fiebre del oro? Dos palabras: exceso de deuda. La banca central independiente ha sido siempre más un sueño que una realidad. Los políticos sabían desde el principio que podían vaciar la cuenta y luego arrinconar a los banqueros centrales para que los rescaten a través de la inflación, también conocida como default furtivo. Lamentablemente, los banqueros centrales han debidamente obedecido - ninguno, por ejemplo, ha renunciado como forma de protesta. Sólo unos pocos han desafiado alguna vez a sus gobiernos, y sólo por períodos cortos.

Por supuesto, los gobiernos a lo largo de la historia han creado las condiciones para su propio colapso al manipular la oferta de dinero para pagar deudas. Socavar la moneda significa socavar la economía en su conjunto, lo que reduce los ingresos fiscales y crea más deuda. Pronto, las consecuencias indeseadas de la política abruman a sus consecuencias deseadas, y el estado colapsa - junto con los puestos de trabajo de esos banqueros centrales. Comprometidos están, sin embargo, los banqueros centrales.

Seguro de Valuación

Frente a este ciclo histórico, la mejor póliza de seguros es el oro físico. Aquellos con mayor cantidad de él mejor van a capear los próximos rounds de devaluaciones competitivas. No es de extrañar que los bancos centrales en los mercados emergentes están buscando ponerse al día respecto a sus pares del mundo desarrollado.

¿Cuánto oro apilarán los bancos centrales? No podemos y no sabemos con certeza. Lo que podemos y sí sabemos con certeza es que han decidido prudentemente un cambio estratégico en la política. Esto está creando un piso para el precio del oro y un futuro más brillante para aquellos que estén preparados para el regreso de la moneda sólida.